返せなくなってしまった借金の解決策は様々ですがどうしても返済ができない場合は自己破産をすることになります。

自己破産と聞くと躊躇する方もいますが自己破産は借金を解決する為の法的手段の一つです。自己破産は人生の終わりではありません。借金のない新しい生活を迎えるための再出発の法的手段です。

借金が理由で家族や友人に負担を背負わせていませんか?人生が終わりだと思っていませんか?

自己破産のメリットやデメリットなど、自己破産に関する知識を身に付けていただき借金がないもとの生活を取り戻していただきたいと思います。

ベストパートナーに登録している弁護士事務所や司法書士事務所は自己破産手続きの経験が豊富です。

自己破産に関する相談は無料です。お気軽にお問合せいただきたいと思います。

自己破産のご相談を早めにしてもらいたい方

- 返済が滞っている方

- 長い間借金を抱えている方

- 支払いが困難で新たな借り入れをしている方

- 任意整理では返済できない方

- 借金をなくして再出発をしたい方

- 融資が受けられず返済ができない方

- 自己破産をしたら人生が終わりだと思っている方

※自己破産をするほど借金をしてしまったのは仕方がないことだと思います。ただし債権者からすると迷惑がかかることです。一度犯した過ちを繰り返さないように自己破産後はより注意して計画を立てることが大切です。

目次

- 1 自己破産をお考えの方へのご挨拶

- 2 自己破産のご相談を早めにしてもらいたい方

- 3 自己破産

- 4 弁護士と認定司法書士のどちらを選ぶ

- 5 自己破産に関わる認定司法書士と弁護士の違い

- 6 自己破産の費用

- 7 自己破産に掛かる費用の種類と相場

- 8 自己破産の弁護士費用

- 9 自己破産のメリット・デメリット

- 10 任意整理・個人再生・自己破産の和解期間の目安

- 11 自己破産の不安

- 12 自己破産の手続きで何を失うのか?

- 13 自己破産の手続きを行うことで間違いがある代表的な質問

- 14 自己破産の資格制限

- 15 自己破産をすると会社に知られてしまう

- 16 自己破産すると会社を辞めないといけないのか

- 17 自己破産と個人再生

- 18 自己破産のまとめ

自己破産

自己破産は避けたいと思い頑張る気持ちも理解できますが、どこからも借り入れができないからといって、返済のために家族や友人に借り入れを起こし返せなくなり、闇金などの違法金融に手を染めてしまう人もいます。

自己破産と聞くとネガティブなイメージがりますが、自己破産は国で定められた法律です。ここでは自己破産について知識を身に付けていただくことで二次被害や犯罪に巻き込まれないために、自己破産について詳しく説明します。

自己破産を「弁護士や認定司法書士」のどちらを選べばよいのか。「費用は必要」なのか。「費用」はどれぐらいかかるのか。「自己破産の種類」、自己破産の「メリット・デメリット」、「自己破産後の生活」など記載していますので役立てていただければと思います。

弁護士と認定司法書士のどちらを選ぶ

そこで、弁護士と認定司法書士を選ぶポイントをお伝えします。

ただ、認定司法書士は書類作成になり、代理人になることができません。(ほとんどの管財事件は弁護士が必要になります。裁判所に出向く時、弁護士の先生は付き添うことができますが、認定司法書士は付き添うことができません)

費用面を考えず不安を少しでも軽減されるのであれば、弁護士の先生に依頼することで不安が少なくなると思います。

自己破産に関わる認定司法書士と弁護士の違い

認定司法書士と弁護士では自己破産で対応できる範囲が変わります。

本来、認定司法書士は登記や供託を業務とする資格の為、簡易・少額な事件の代理に限定する制度に制限があります。140万円以下の民事事件に関する相談・交渉・和解。

(140万円を超える事件や案件については和解書の作成も対応できません。)

訴訟を代理でおこなえるのは簡易裁判所までです。認定司法書士は下記事件の相談・交渉・和解・代理を行えません。

① 140万円以上の民事事件(地方裁判所)

② 控訴審(地方裁判所・高等裁判所),上告審(高等裁判所・最高裁判所)

③ 自己破産・民事再生等の申立て

④ 強制執行

⑤ 家事事件

⑥ 行政事件

⑦ 刑事事件◆弁護士の制限

弁護士は認定司法書士と違い裁判官・検察官と同じ様に司法試験に合格し、最高裁判所でおこなう司法研修所を卒業しています。

扱える事件の内容も制限がありません。

自己破産をおこなう時に利便性が高いのは弁護士と判断できます。

自己破産の費用

借金を解決するには弁護士や認定司法書士に依頼して、法的手段を用いて解決することが一番の得策だと思います。

債務整理には依頼者の状況にあった借金整理の方法があります。弁護士などの専門家が判断して、何が一番良い解決策になるか判断することになります。

その中には「自己破産」という方法があり、自己破産の手続きをおこない、免責がおりれば、ご自身の借金がゼロになります。

ただし、自己破産を弁護士や認定司法書士に依頼すると費用がかかります。

自己破産を検討している方が費用を用意することは不安に思う事の一つです。

費用をどのように用意するか、かかる費用を安く抑えるか、様々な不安を解決していただきたいと思います。

また、認定司法書士事務所の場合も事務所によって費用は異なります。ただし、認定司法書士には破産事件の代理権がないので書類作成までになります。なので、弁護士事務所より比較的料金が安く設定されています。

弁護士事務所の料金は、同時廃止の場合20万円~60万円前後と別途諸経費が掛かります。管財事件の料金は20万円~別途諸経費がかかります。(管財事件の場合破産する金額に幅があるので上の金額はあえて表示しません)

諸経費は印紙代や予納郵券代、裁判所に申し立てる費用、交通費や先生の日当などです。細かく表示されていないのは裁判所によって金額に違いがあるので明確に表示できない部分になります。依頼時にご確認しておくと良いでしょう。

管財事件の場合は諸経費の他に、予納金なども必要になります。管財事件の場合も依頼時に費用の確認をすることでトラブルにならないと思います。

※自己破産の費用を分割で支払えない場合、法テラスを利用して自己破産費用を工面してくれる事務所もあります。法テラスを利用できる人とできない人に分けられますが、収入などの制限があり、費用の立て替えをできない場合もあります。どうしても破産費用を用立てられない生活状況の方は、法テラスの手続きをおこなえる法律事務所事務所が良いと思います。

※別途諸経費と記載されている料金表には、「交通費」「日当」「書類代」「申立て費用」など事務所によって様々です。自己破産の際に必ず納める費用「管財事件と同時廃止」には「収入印紙代」と「予納郵券代」などもあります。

破産手続開始申し立てをおこなうには、収入印紙代として1,500円が必要です。

(1,500円の収入印紙はありません。1,000円と500円の収入印紙で補います)

●「予納郵券代」とは、「郵便切手」のことです。各地方裁判所によって費用が異なります。4,000円~10,000円分の予納郵券代を収めることになります。

自己破産の申立て時に、裁判所から支持された枚数分が必要になります。

※破産手続きを進めるにあたり、裁判所から申立人へ色々な書類を郵送することになるので予納郵券代が必要になります。

裁判所から郵送されてくる書類は、呼出状・破産管財人への通知があります。

これならの書類を届けるたびに、郵便切手を納付してもらうと手間がかかり時間もかかってしまいます。そのため裁判所では手続きに必要となる郵便代を申立人に事前に納付してもらうことにしています。

自己破産に掛かる費用の種類と相場

●管財事件(通常管財)の費用

管財事件となった場合に「予納金」の負担があります。

予納金とは、官報に公告する費用や破産管財人の報酬など、手続きに必要とされる費用です。余りが出た場合は返還されます。

管財事件の場合、借金の総額により予納金額は大きく変わります。

【東京地方裁判所の予納金額表】

| 負債総額(借金の総額) | 予納金額(個人) |

|---|---|

| 5,000万円未満 | 70万円 |

| 5,000万円~1億円未満 | 100万円 |

| 1億円~5億円未満 | 200万円 |

| 5億円~10億円未満 | 300万円 |

| 10億円~50億円未満 | 400万円 |

| 50億円~100億円未満 | 500万円 |

| 100億円~250億円未満 | 700万円 |

| 250億円~500億円未満 | 800万円 |

| 500億円~1,000億円未満 | 1,000万円 |

予納金額が全国一律で設定されていません。各地方裁判所の予納金を知りたい方は、各裁判所の窓口で確認することができます。

参考URL:https://www.courts.go.jp/courthouse/map/map_list/index.html

●管財事件(少額管財)の費用

各地方裁判所によって費用は違います。ちなみに東京地方裁判所の少額管財手続きの予納金は20万円から40万円ぐらいになります。

※以前は20万円一律でしたが、管財人の仕事量に対して20万円では少ないと意見が出ることが多くなったことから予納金額が増えることも考えられます。

※申立て受理後は、弁護士の代理人と破産管財人が協議して手続きの進行をおこなっていきます。

殆どの少額管財は弁護士が代理人にならないと、おこなえない手続なので弁護士費用がかかることになります。

●同時廃止事件の費用

同時廃止事件として手続をおこなうなら、収入印紙代・予納郵券代はかかるものの、予納金は通常管財・少額管財より低い金額で済みます。

同時廃止事件の予納金は各地方裁判所によって違います。10,000円から20,000円が目安になります。

※管財事件と違い予納金額が低い理由は、官報の公告料だけになるからです。

弁護士に依頼して破産手続(同時廃止事件)をおこなう場合は、依頼する弁護士に費用がかかることになります。依頼する弁護士によって費用に違いがあります。

自己破産の弁護士費用

弁護士にかかる費用は次の費用が考えられます。

1.相談料

弁護士に相談すると30分から60分で、5,000円から10,000円の相談料が必要になります。

※借金に関する相談は、初回無料や何度でも無料のところが多く存在します。

2.着手金(弁護士に依頼する際にかかる費用です。着手金は成功報酬とは違い、免責が受けられなかった場合でもかかる費用です)

着手金の相場は事務所によって違いがありますが10万円から50万円が相場です。

自己破産費用は各事務所によって費用が異なります。

※自己破産費用の設定に差がありますが、現在は分割で破産費用を積み立てていく方針や法テラスなどを利用してくれる弁護士事務所もあります。

3.実費(弁護士費用とは別に掛かる金額。別途諸経費とよく記載されています)

諸経費も事務所によって違いがあります。諸経費に例えられるものは、収入印紙、予納郵券代、交通費、日当、書類制作代、予納金などですが、予納金は破産事件の内容により異なりますので、あまり含まれて表示されていませんので確認する必要があります。

※破産費用を明確にしてもらうことも大切なことだと思います。依頼する前にしっかりと質問することが大切です。

4.成功報酬

着手金とは別に成功報酬が分けられて表示している弁護士事務所もあります。

(着手金20万円、成功報酬20万円、別途諸経費など)と記載されています。

成功報酬は自己破産の手続後、裁判所から免責をもらって発生することになります。

成功報酬の相場は0円から50万円程度が相場です。

弁護士事務所のホームページなどで表示されている自己破産の料金表には、着手金と成功報酬とわけて記載していない弁護士事務所も多いです。

(破産費用・同時廃止30万円から別途諸経費、管財事件50万円から別途諸経費など)と記載されています。

着手金と成功報酬をまとめて記載している事務所もありますので、料金を明確にするためにも、費用の確認は大切になります。

【費用の目安】(依頼する前に費用の確認をすることでトラブルが少なくなります)

| 種類 | 裁判所費用 | 弁護士費用 | 総額(目安) |

|---|---|---|---|

| 同時廃止事件 | 2万~4万円 | 30万円~60万円 | 32万円~64万円 |

| 通常管財 | 50万円~ | 50万円~90万円 | 100万円~ |

| 少額管財 | 20万円程度 | 30万円~80万円 | 50万円~ |

※比較的低額な同時廃止事件でも弁護士費用が50万円になることもあります。

※殆どの管財事件では弁護士を代理人に立てないと難しいことがあり、弁護士に依頼することが必要になります。ですから弁護士費用は掛かることになりますので注意が必要です。

※依頼する弁護士の料金体系はもちろん気になるところですが、一番重要なところは自分の意見に耳を傾けてくれて、親身になって対応してくれることが重要なポイントではないかと思います。話した感覚や質問に対してしっかりと答えてくれる事務所が良いのではないかと思います。また、自己破産の案件数を多くこなしている弁護士事務所や管財人などの経験がある弁護士を選ぶと良いと思います。

※破産手続きをおこなっても免責がもらえなければ借金は0になりません。しっかりと話して借金が0になるか聞くことも重要です。

※弁護士費用が重い負担となることも十分考えられますので、あなたが依頼する弁護士事務所は費用の分割払いに応じているか、費用が用立てられない場合、法テラスを利用することができるか確認することも大切です。

※免責が受けられない理由は、財産を隠していることが裁判所に知られた場合や収入をごまかしている場合など様々な理由があります。裁判所は不正を許すことはありませんので、しっかりと依頼する弁護士に話をすることがとても大切になります。

自己破産のメリット・デメリット

1.借金の返済義務を免除できる。

自己破産の一番のメリットは、ほぼすべての借金の支払いがなくなることです。(税金や社会保険料は該当しません)苦しんで支払っていた借金から解放され、借金がないもとの生活に戻ることができます。

2.金融会社からの督促や強制執行を解除できる。

弁護士に自己破産の手続きを依頼すると、銀行や消費者金融、サラ金やクレジット会社などの金融機関すべてに「受任通知」を送ります。受任通知には取り立てを停止させる効力がありますので支払いがストップします。そして、裁判所に破産申し立てをして、手続きを開始すると、強制執行を止めることができます。

3.無職や生活保護受給者でも手続きができる。

無職で収入がない方や生活保護を受給されている方でも自己破産の申立ては可能です。弁護士などに自己破産の手続きを依頼すると費用がかかりますが、法テラスなど利用して、一定の条件を満たすことができれば弁護士費用の立替を利用することもできます。

4.自己破産後にできた財産は没収されない。

自己破産をおこなうとある一定の財産は残せますが、家や車などの高価な財産はすべて没収されます。自己破産後は収入や財産が没収されることはありません。家や車を持つことも可能ですし収入も自由に使うことができます。

5.最低限生活に必要な財産は残せる。

自己破産の手続きをおこなってもすべての財産が没収されるわけではありません。自己破産は「経済的な再起」が目的なので、生活の立て直しに必要なある程度の現金や必要とされる家電など手元に残すことができます。(家具や家電・生活必需品・99万円までの現金・20万円を超えない財産など)

●自己破産のデメリット

1.家や土地、車や船など高額な財産は失う。

破産者が所有している財産は処分か清算されることになります。不動産・自動車・船・貴金属・99万円以上の現金・20万円を超える価値がある財産(預貯金・生命保険・退職金・有価証券など)

2.信用情報機関に破産記録が登録される。

自己破産をおこなうと信用情報に記録されますのでお金が借りにくくなります。信用情報に記録されている期間は5年から10年です。

自己破産や債務整理後に信用情報の事故情報が消えるまで

3.官報に名前と住所が掲載される。

官報は国が発行している広報誌です。自己破産をおこなうと官報に氏名と住所が掲載されます。ただし、官報に掲載されることはあまり気にする必要がないと思います。一般の方が官報を見る話は聞いたことがないからです。官報を見る可能性があるのは以下のような人達です。(信用情報機関・金融機関の官報情報を確認する部署・不動産業(競売物件を取り扱う不動産屋)・名簿業者・ヤミ金融業者など)

4.破産手続き中に職業や資格に制限がかかる。

自己破産の手続き中は職業や資格が制限され業務に就くことができなくなります。

制限を受ける職業

弁護士、司法書士、弁理士、公証人、公認会計士、税理士、証券会社外務員、旅行業者、宅地建物取引業者、建設業者、不動産鑑定士、土地家屋調査士、生命保険募集人、商品取引所会員、有価証券投資顧問業者、警備業者、風俗営業、卸売業者、騎手、調教師、質屋など

金融関連の職業が目立ちます。自己破産の手続きが終われば制限は解除され復権されます。

5.保証人や連帯保証人に迷惑をかける。

自己破産手続きによって、破産者の借金は全額免除になりますが、連帯保証人には返済義務が残ります。保証人は破産者の代わりに返済することになります。

保証人が付いている借金を自己破産すると、契約不履行になり期限の利益がなくなってしまうので、債権者は保証人に対して一括請求を求めることになります。

(もちろん保証人になっている借金だけです。保証人になっていない債務に関しては支払う義務はありません)

※保証人が付いている借金がある場合は、保証人に伝えて理解してもらう必要もあります。

弁護士などに間に入ってもらい、説明してもらうのも良いと思います。

任意整理で対応できない方が自己破産を検討することになるので任意整理は無理かもしれませんが、任意整理は下記URLで詳しく説明しています。

任意整理とは

任意整理・個人再生・自己破産の和解期間の目安

| 任意整理 | 個人再生 | 自己破産 |

|---|---|---|

| 約1ヶ月~6ヶ月 | 約6ヶ月〜1年 | 約3ヶ月~6ヶ月 |

■自己破産は3ヶ月~6ヶ月と表記していますが、財産を処分しないといけない自己破産手続きは1年以上かかる場合もあります。

■自己破産手続き費用が有るか無いかでも変わってきます。

■債権者の数や対応してもらうスピードによって長引く場合もあります。※早く手続きを取りたい方や費用がご心配な方、理由をお聞きして全力で対応していますのでお気軽にお問合せ下さい。

※早く手続きを取りたい方や費用がご心配な方は相談や依頼する弁護士にお尋ねください。

自己破産の不安

自己破産をおこなうと本当に無一文になり、家もなくなり路頭に迷うと思われている方もいますが、自己破産は「経済的な再起が目的」です。なので、裸一貫でやり直す必要はありません。

現金は99万円、20万円以下の預貯金や財産、生活必需品や家財道具など残せるので、すべての財産を失うことにはなりません。

●年金が減額、生活保護費がもらえない

年金受給額が下がることや、もらえなくなることはありません。失業保険や生活保護などの公的権利を受けられなくなることもありません。

●家族への負担

家族に心配をかけることになるかもしれませんが、保証人になっていない限り、借金で迷惑をかけることにはなりません。ただ、持ち家の場合、財産を処分することになるので引っ越しなどで迷惑をかけることになりますが、借金を背負わすことありません。また、破産者以外の財産も守られます。家族や身内が破産者になったとしても、配偶者や子供の職業に制限されることもありませんし、身内が自己破産したことで、クレジットカードでの買い物や借り入れに制限がかかることはありません。

破産申立人の家や車の売却をすることになるため、生活面で家族に不便をかけてしまうこともあります。一緒に住んでいる家族とは十分に話をしておくことが大切です。

●戸籍や住民票に傷がつく

自己破産の事実が戸籍や住民票に記載されることはありませんので、別に住んでいる家族や知人に自己破産をしたことが知られることはありません。

自己破産をすると官報に名前と住所が掲載されますので、そこから第三者に知られてしまうこともありますので100%大丈夫とは言えません。しかし、官報を見る人はほとんどいないと思うので知られる可能性はかなり低いと思います。

●選挙権がなくなる

選挙権は日本国民の意思を示す重要な権利なので、自己破産したからといって大切な権利を失うことはありません。

●旅行や引っ越しもできます

同時廃止事件の破産であれば制限はありませんが、管財事件の破産は住所変更や長旅に一定期間の制限があります。

※家族に知られたくない、会社に知られたくない、近所に知られたくない、借金があることが第三者に知られてしまう不安もあると思います。しかし、知られたくないからと逃げてしまうと余計に周りに迷惑をかけることになるのでやめましょう。

自己破産の手続きで何を失うのか?

全ての財産を手放すのではなく、破産後、生活に必要な最低限の物までは処分の対象になりません。

| 差押えの対象物 | ■家・土地 ■高額な預金(全ての口座残高が20万円以上) ■手放す時に20万円以上の価値財産 |

|---|---|

| 差押えの対象外 | ■仕事に必要な器具など ■現金99万円以下 ■生活用品(家電・冷蔵庫・テレビ・家具・衣類・寝具・パソコン・ゲーム・など) |

裁判所の判断によって差押えや処分の対象となる物かは異なりますが、処分して20万円以上の価値がある物が対象となります。

要するに、売って20万円以上の価値がない物は処分の対象とならないことが多いということが判断できます。

20万円以上の価値がある財産は、裁判所に提出する財産リストに記載して自己破産の申し立てをおこないます。処分の対象となる物はあくまでも自己破産をおこなう人の所有物になります。同じ家に住んでいるからといって、家族だからといって、破産者以外の持ち物は処分の対象となりません。◆ 自己破産による差し押さえとは

自己破産をおこなうことで財産の差し押さえが行われると一般的には思わられますが、一定の価値がある財産は裁判所の指示に従って手放すことになります。手放すことの表現を差し押さえと表記していますが、破産すると強制執行としての差し押さえがあるわけではありません。

自己破産前に支払いが滞り、債権者側が債権回収のために強制執行を行うことがあります。

破産とは関係がないのでご注意ください。

自己破産の手続きを行うことで間違いがある代表的な質問

□車の免許がなくなってしまう。

□選挙の投票権がなくなってしまう。

□年金がもらえなくなる。

□勤めている会社を退職しないといけない。

□子供や妻、兄弟や家族に迷惑をかける。

□人間として失格だ。

□近所に破産したことが知られてしまう。

□子供が教育を受けられなくなる。

□身内が全員ブラックリストに載ってしまう。

□自己破産を理由に会社から解雇される。など、間違っている知識をお持ちの方が多く存在しています。

自己破産の資格制限

資格制限の期間は3ヶ月から6か月程度です。

●制限を受ける職業

弁護士、司法書士、弁理士、公証人、公認会計士、税理士、証券会社外務員、旅行業者、宅地建物取引業者、建設業者、不動産鑑定士、土地家屋調査士、生命保険募集人、商品取引所会員、有価証券投資顧問業者、警備業者、風俗営業、卸売業者、騎手、調教師、質屋など

金融関連の職業が目立ちます。自己破産の手続きが終われば制限は解除され復権されます。

自己破産をすると会社に知られてしまう

自己破産をしたことが会社に知られない方法や知られてもクビにならない理由など心配事を少しでも軽減することに役立てていただければと思います。

●会社に弁護士・裁判所・債権者から連絡がいくのか

自己破産を弁護士に依頼して弁護士から会社に連絡がいくことはありません。また、裁判所から直接お勤め先に連絡がいくこともありません。もちろん債権者からも会社への連絡はいきません。ただし、闇金などの違法な貸し付けをおこなっている債権者は法律をもとから守っていないので連絡がいくケースもあります。

●例外的なケースで会社に知られてしまう

1.勤務先から借金をしている人や勤務先を通じて借り入れがあるケース

勤務先から借り入れがあり自己破産の手続きをおこなうと勤務先も債権者に当たるので弁護士や裁判所から通知が届き必ず知られてしまいます。

また、コーポレートカードの借り入れや勤務先を通じて労金などの金融機関から借入をしている場合は会社に連絡がいくので知られてしまいます。

●必要な書類を会社に頼む場合

退職金証明書を会社に依頼して証明書を提出してもらうことになります。退職金証明書は今現在退職した場合にどの程度の退職金が見込めるかを会社から明らかにしてもらう書類です。会社側に退職金証明書を求めると何に使うかと聞かれて自己破産を知られてしまう場合もあります。

※退職金計算書で代用できる場合もあります。退職金規程のコピーで退職金の見込み金額を計算すれば退職金証明書を会社に頼む必要はありません。

※退職金は会社の義務ではないので勤め先に退職金規程がない場合もあります。その場合退職金がないことを会社に証明してもらわないといけないので、退職金がないことを証明してもらう書類を依頼することになり知られてしまうケースもあります。

●勤め先が破産者や再生者情報を確かめているケース

金融業などでは高額な商品を取り扱う理由や従業員の財産状態を把握する趣旨で、官報の破産・再生情報を見ており知られてしまうケースもあります。

※支払えない借金を放置していると会社に債権者から連絡が入り、業務の妨げになってしまうこともあります。また、裁判所を通して給料の差し押さえなどの手段を取られる場合もあります。そうなると会社にいられなくなり退職してしまうケースもあります。

自己破産すると会社を辞めないといけないのか

2つの条件を満たさなければ解雇が認められません。

1.解雇せざるを得ない合理的な理由

2.解雇手続きの社会的相当性

従業員が自己破産をおこなっても「解雇せざるを得ない合理的な理由」になりません。一般的な企業が破産を理由に解雇すると「不当解雇」に当てはまります。

また、減給や降格など懲戒対象にも当てはまりません。

※万が一、解雇された場合や減給や降格など懲戒対象になったら弁護士に相談することをお勧めします。

自己破産と個人再生

個人再生は自己破産できない状況の人や、自己破産が不適切な人に使う手続きです。

例えば住宅ローン中の家を手放したくない理由やギャンブルなどで作ってしまった借金がある人です。

個人再生の場合、借金の金額が500万円以下は100万円、500万円から1500万円は5分の1、1500万円から3000万円は300万円、3000万円から5000万円は10分の1、まで圧縮して原則3年間、上限が5年で支払っていくことになります。

※住宅ローン以外の借金の総額5000万円が上限となります。

●個人再生には手続きが2種類あります。

給与所得等個人再生と小規模個人再生があります。

給与所得等個人再生は毎月決まった収入がある人になります。会社勤めのサラリーマンなどです。

小規模個人再生はサラリーマン・自営業などおこなっている方に当てはまります。会社員も該当します。小規模個人再生をおこなうことが比率的には多いです。

個人再生手続きとは

自己破産のまとめ

債権者に迷惑をかけたことを反省していただき、支払えなくなってしまった借金は仕方がないことだと切り替えていただき、一日でも早く解決していただき、借金がない新たな生活をスタートさせ、二度目の自己破産は絶対にしないと心がけ再出発してもらいたいと思います。

借金で悩み苦しんでいる方、夜逃げや自殺をお考えの方、自己破産を避けている方、自暴自棄にならず債務整理が得意な弁護士事務所や司法書士事務所に相談してくれることを切に願います。

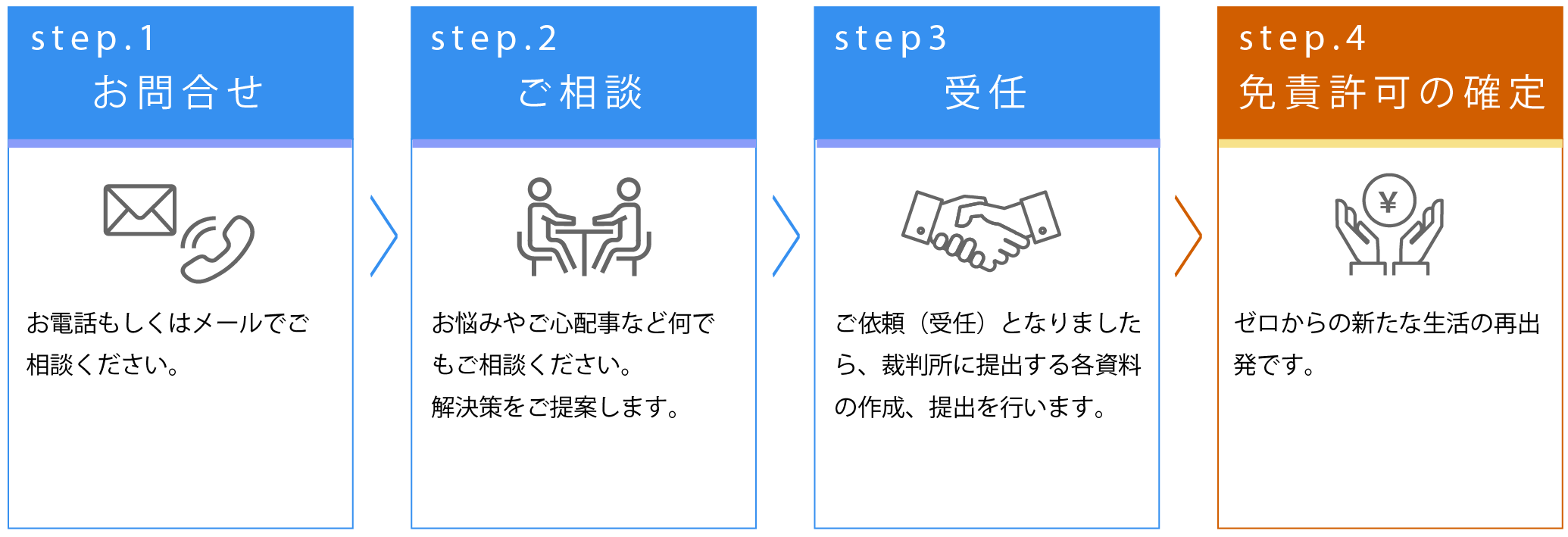

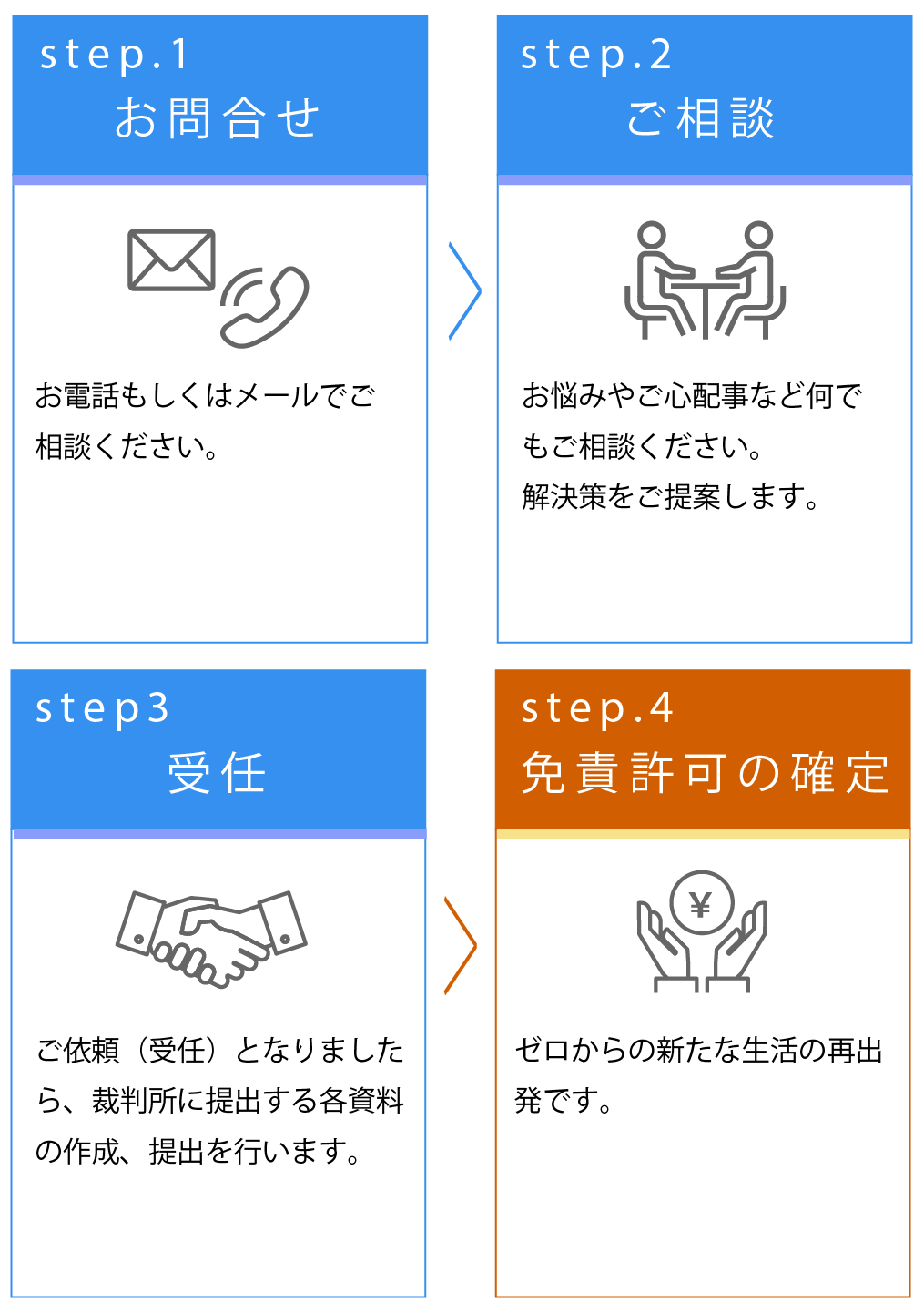

お問合せと自己破産の流れ

苦しい返済からの解放。

面倒な手続きは全てお任せください。